In der komplexen Finanzwelt stehen Banken vor Herausforderungen durch sich rasch entwickelnde Technologien, steigende Kundenansprüche und verstärkten Wettbewerbsdruck. Eine effektive Marketingstrategie wird essenziell, um nicht nur bestehende Kund:innen zu binden, sondern auch neue zu gewinnen. Die hohen regulatorischen Anforderungen an Banken und die digitale Revolution erfordern innovative Lösungen, die durch gezieltes und strategisches Marketing kommuniziert werden müssen.

In diesem Blog-Beitrag beleuchten wir vier erfolgreiche Marketingstrategien für Banken, von Mobile Banking Innovation über Kundenbindung bis hin zu Marketing Automation. Wir zeigen Ihnen, wie diese Ansätze Banken helfen, sich in einem ständig verändernden Umfeld zu behaupten und langfristig das Vertrauen der Kund:innen zu gewinnen.

Strategie 1: Mobile Banking Innovation

Jederzeit und von überall den Überblick über seine Finanzen haben: Das Mobile Banking hat die Art und Weise, wie Menschen ihre Finanzen verwalten, grundlegend verändert und ist heutzutage nicht mehr wegzudenken. Mit der Möglichkeit, Bankgeschäfte über Smartphones und Tablets abzuwickeln, sind Kund:innen nicht mehr an physische Filialen gebunden und können bequem ihre Finanzgeschäfte selbst verwalten. Dies hat zu einem schnelleren, einfacheren und effizienteren Bankerlebnis geführt. Es zeigt sich, dass kaum eine Bank heute ohne Mobile Banking erfolgreich sein kann. Die Entwicklung einer klaren Mobile Banking Strategie ist daher unerlässlich. Sie ermöglicht es Banken, ihre Dienstleistungen auf mobile Plattformen auszuweiten, wodurch Kund:innen jederzeit und überall auf ihre Finanzgeschäfte zugreifen können. Um Mobile Banking erfolgreich umzusetzen, sollten Banken benutzerfreundliche Apps entwickeln, die eine sichere und nahtlose Interaktion ermöglichen. Dabei gibt es jedoch vieles zu beachten.

Erfolgreiche Mobile Banking App

Die Entwicklung und der Betrieb einer Mobile Banking App erfordert sorgfältige Überlegungen und die Beachtung verschiedener Aspekte. Es gibt zahlreiche Punkte, die bei der Entwicklung und dem Betrieb einer Mobile Banking App beachtet werden müssen. Die wichtigsten Punkte haben wir hier für Sie zusammengefasst:

- Sicherheit: Sicherheitsaspekte haben oberste Priorität bei Banken. Implementieren Sie robuste Sicherheitsmassnahmen wie Zwei-Faktor-Authentifizierung, End-to-End-Verschlüsselung und Biometrieerkennung.

- Datenschutz: Beachten Sie strenge Datenschutzrichtlinien und gewährleisten Sie den sicheren Umgang mit den persönlichen Daten der Nutzer:innen. Klären Sie Ihre Nutzer:innen über Ihre Datenschutzrichtlinien auf und geben Sie ihnen die Möglichkeit, Ihre Daten selbst zu verwalten.

- Benutzerfreundlichkeit: Das Design sollte nicht nur benutzerfreundlich und intuitiv gestaltet sein, sondern auch eine ästhetisch ansprechende Darstellung bieten. Dadurch wird nicht nur eine reibungslose Navigation ermöglicht, sondern auch ein positiver Gesamteindruck für die Nutzer:innen geschaffen.

- Plattformübergreifende Kompatibilität: Entwickeln Sie die App, um auf verschiedenen Betriebssystemen wie iOS und Android reibungslos zu funktionieren.

- Performance: Die App sollte schnell und effizient arbeiten, um eine positive Benutzererfahrung zu gewährleisten. Es ist zudem wichtig zu beachten, dass bei Spitzenzeiten zusätzliche Serverkapazitäten verfügbar sein müssen und bereitgestellt werden sollten.

- Offline-Verfügbarkeit: Implementieren Sie Funktionen, die es den Nutzer:innen ermöglichen, grundlegende Aufgaben auch ohne Internetverbindung durchzuführen.

- Regulatorische Compliance: Achten Sie darauf, dass die App den gesetzlichen Bestimmungen und regulatorischen Anforderungen im Finanzsektor entspricht. In der Schweiz gelten strenge Richtlinien von FINMA, die zwingend berücksichtigt werden müssen.

- Testing: Führen Sie ausführliche Tests mit tatsächlichen Nutzer:innen durch, um potenzielle Bugs und Sicherheitslücken zu erkennen, bevor die App veröffentlicht wird. Nutzen Sie das Testing auch, um die Erwartungen der Nutzer:innen und ihr Verhalten besser zu verstehen und die App insgesamt zu optimieren.

- Kundenfeedback: Integrieren Sie Mechanismen für Kundenfeedback, um kontinuierliche Verbesserungen basierend auf den Bedürfnissen der Nutzer:innen vornehmen zu können.

- Skalierbarkeit: Entwickeln Sie die App so, dass sie leicht skalierbar ist, um auch mit wachsender Nutzerzahl umgehen zu können.

- Regelmässige Updates: Halten Sie die App durch regelmässige Updates auf dem neuesten Stand, um Sicherheitslücken zu schliessen und neue Funktionen hinzuzufügen.

- Dokumentation: Erstellen Sie eine klare und umfassende Dokumentation für Entwickler:innen und Nutzer:innen, um die Anwendung reibungslos zu betreiben.

Sie sehen, mit der Entwicklung der App ist die Arbeit noch nicht getan. Für den Erfolg von Mobile Banking sind kontinuierliche Innovationen erforderlich. Banken sollten die Trends in der mobilen Technologie deshalb im Auge behalten und regelmässige Updates anbieten, um wettbewerbsfähig zu bleiben. Die Kommunikation von Innovationen sowie die Schulung von Kund:innen und Mitarbeitenden in Bezug auf neue Funktionen sind ebenfalls wichtige Aspekte, die bei einer Implementierung berücksichtigt werden müssen. Schliesslich sollte die Datensicherheit oberste Priorität haben und Banken müssen in diesem Zusammenhang robsute Sicherheitsmassnahmen implementieren, um das Vertrauen der Kund:innen zu wahren.

Strategie 2: Starkes Kundenbindungsprogramm

Geldgeschäfte sind Vertrauensgeschäfte. In meist zeitintensiven und aufwendigen Prozessen müssen sich Banken die Treue und das Vertrauen von Kund:innen verdienen. Ein starkes Kundenbindungsprogramm ist daher im Finanzsektor von entscheidender Bedeutung. Es geht darum, eine starke emotionale Bindung zwischen der Bank und ihren Kund:innen aufzubauen. Im Folgenden zeigen wir Ihnen, wie Kundenbindung im digitalen Zeitalter funktioniert und wie Sie ein erfolgreiches Kundenbindungsprogramm für Ihre Bank aufbauen können:

Kundenbindung im digitalen Zeitalter

Im digitalen Zeitalter spielt die Kundenbindung eine entscheidende Rolle für Banken. Es ist wichtig, dass Banken verstehen, dass Kundenbindung nicht nur auf finanziellen Anreizen basiert, sondern auch auf einem ganzheitlichen Kundenerlebnis. Demnach ist es esenziell die Bedürfnisse und Erwartungen der Kund:innen zu verstehen. Im Zeitalter der Digitalisierung erwarten Kund:innen nicht nur reibungslose Online-Transaktionen, sondern auch ein personalisierter Service. Die Integration von künstlicher Intelligenz und datenbasierten Analysen kann dazu beitragen, massgeschneiderte Angebote und Empfehlungen zu entwickeln, die den individuellen Bedürfnissen der Kund:innen entsprechen.

Ein weiterer Aspekt ist die transparente Kommunikation. Kund:innen schätzen klare und verständliche Informationen über ihre finanziellen Angelegenheiten. Banken sollten innovative Wege finden, um ihre Kund:innen aktiv einzubinden, sei es durch regelmässige Updates, Newsletter oder interaktive Plattformen. Weiter ist die Schaffung eines vertrauensvollen Umfelds von entscheidender Bedeutung. Datenschutz und Sicherheit haben oberste Priorität, um das Vertrauen der Kund:innen zu gewinnen und zu erhalten. Kundenbindung basiert oft auf Vertrauen, und Banken sollten sicherstellen, dass ihre digitalen Plattformen höchsten Sicherheitsstandards genügen.

Nicht zuletzt sollten Banken flexibel sein, die Augen offen halten und sich kontinuierlich weiterentwickeln. Kundenbedürfnisse ändern sich im Laufe der Zeit, und erfolgreiche Kundenbindung erfordert die Anpassung an diese Entwicklungen. Durch ständige Innovation und eine proaktive Haltung gegenüber Veränderungen können Banken langfristige Bindungen mit ihren Kund:innen aufbauen und festigen.

Best-Practises für das Kundenbindungsprogramm

Nachdem Sie nun verstanden haben, wie Kundenbindung im digitalen Zeitalter funktioniert, ist es wichtig, ein erfolgreiches Kundenbindungsprogramm zu entwickeln. Im Folgenden haben wir Best Practices zusammengestellt, die Ihnen helfen, Ihr Kundenbindungsprogramm zum Erfolg zu führen.

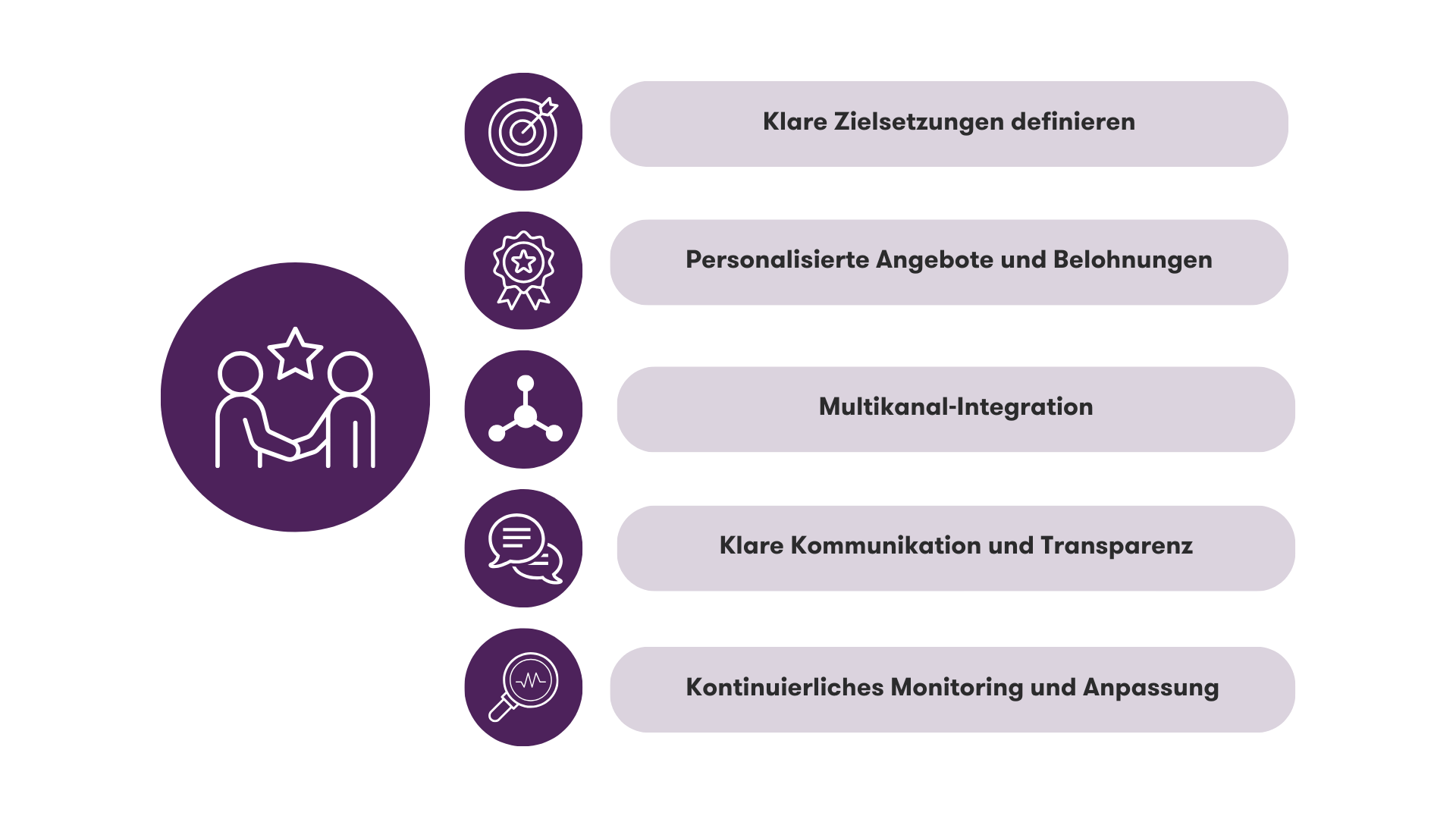

Klare Zielsetzungen definieren:

Bevor ein Kundenbindungsprogramm gestartet wird, ist es entscheidend, klare Zielsetzungen zu definieren. Möchten Sie die Kundenbindung erhöhen, den durchschnittlichen Umsatz steigern oder neue Produkte einführen? Durch präzise Zielsetzungen können Sie den Erfolg des Programms messen und gegebenenfalls Anpassungen vornehmen.

Personalisierte Angebote und Belohnungen:

Die Bedeutung von Personalisierung kann nicht genug betont werden. Nutzen Sie Kundendaten, um personalisierte Angebote und Belohnungen zu schaffen. Dies kann von massgeschneiderten Finanzberatungen über exklusive Angebote bis hin zu speziellen Treueprämien reichen. Je individueller die Belohnungen, desto stärker die Kundenbindung.

Multikanal-Integration:

Integrieren Sie das Kundenbindungsprogramm nahtlos in verschiedene Kanäle, sei es mobile Apps, Online-Plattformen oder traditionelle Filialen. Die Kund:innen sollten die Freiheit haben, das Programm auf ihrem bevorzugten Kanal zu nutzen. Eine konsistente Erfahrung über verschiedene Touchpoints hinweg fördert die Kundenbindung.

Klare Kommunikation und Transparenz:

Kommunizieren Sie die Vorteile des Kundenbindungsprogramms klar und transparent. Klären Sie die Kund:innen darüber auf, wie sie teilnehmen können, welche Belohnungen sie erwarten können und wie das Programm ihre finanzielle Erfahrung verbessert. Die Transparenz schafft Vertrauen und motiviert zur Teilnahme.

Kontinuierliches Monitoring und Anpassung:

Implementieren Sie ein kontinuierliches Monitoring des Kundenbindungsprogramms. Analysieren Sie die Ergebnisse, sammeln Sie Kundenfeedback und seien Sie bereit, das Programm basierend auf den Erkenntnissen anzupassen. Die Kundenbedürfnisse ändern sich, und ein erfolgreiches Programm passt sich kontinuierlich an.

Strategie 3: Marketing Automation für Banken

Aufgrund der zunehmenden Digitalisierung und Schnelllebigkeit im Finanzsektor wird es für Banken immer wichtiger, ihre Marketingprozesse zu automatisieren und Marketing Automation einzusetzen. Automatisierung ermöglicht es, personalisierte Inhalte auf Basis des individuellen Kundenverhaltens effizient zu erstellen und automatisch zu versenden. Durch die Segmentierung von Kund:innen können Banken massgeschneiderte Angebote entwickeln und gezielte Kampagnen durchführen, was die Kundenbindung und den Umsatz steigert. Marketing Automation kann somit bei der Umsetzung des bereits erläuterten Kundenbindungsprogramms eine grosse Unterstützung sein. Nachfolgend zeigen wir Ihnen wichtige Anwendungsbereiche für Banken.

- Personalisierte E-Mail-Kampagnen:

Marketing Automation kann genutzt werden, um automatisierte E-Mail-Kampagnen zu erstellen. Personalisieren Sie Inhalte, Angebote und Call-to-Actions basierend auf dem Kundenverhalten. Beispielsweise können Sie automatisch E-Mails mit relevanten Finanzprodukten an ein Kundensegment versendet werden, die bestimmte Transaktionen durchgeführt haben. - Lead-Nurturing:

Ein weiteres Anwendungsbeispiel sind Lead-Nurturing-Kampagnen. Dabei werden potenzielle Kund:innen segmentiert und relevante Informationen bereitgestellt, um die Interessent:innen schrittweise zu weiteren Finanzdienstleistungen zu führen. Die Customer Journey kann dabei personalisiert und vollautomatisiert ablaufen, um schliesslich den Kunden/die Kundin zu gewinnen. - Landing Pages und Formulare:

Erstellen Sie mithilfe von Marketing Automationsprogrammen ansprechende Landing Pages und Formulare. Nutzen Sie diese, um Kund:innen dazu zu bewegen, sich für Webinare, Finanzberatungen oder andere Dienstleistungen anzumelden. - Analysen und Reporting:

Setzen Sie Marketing Automation als Analysetools ein, um den Erfolg Ihrer Marketing-Automation-Kampagnen zu messen. Analysieren Sie Conversion-Raten, Öffnungsraten von E-Mails und andere Metriken, um stets den Überblick über den Erfolg von Marketing Automation die Wirksamkeit kontinuierlich zu optimieren.

Strategie 4: Social Media für Banken

Social Media spielt eine zunehmend bedeutende Rolle in der Kommunikation und Interaktion von Banken mit ihren Kund:innen. Die erfolgreiche Integration von Social Media in die Marketingstrategie erfordert dabei viel Geschick. Wir zeigen Ihnen, mit welchen Massnahmen und Strategien Banken erfolgreich auf Social Media sind:

Ein zentraler Aspekt ist die Entwicklung ansprechender und zielgruppenorientierter Inhalte, sei es durch informative Artikel, visuell ansprechende Grafiken oder unterhaltsame Videos, um die Botschaft der Bank klar und interessant zu vermitteln und Interessent:innen auf sich aufmerksam zu machen.

Die Nutzung von bezahlter Werbung auf Social-Media-Plattformen ist ein weiterer Schritt, um die Reichweite zu erhöhen. Gezielte Werbung kann spezifische Zielgruppen ansprechen und die Sichtbarkeit der Bank steigern. Ebenso wichtig ist der Aufbau von Communities, in denen Kund:innen Erfahrungen teilen können, sei es durch die Gründung von Gruppen oder Foren. Eine aktive Community fördert nicht nur die Kundenbindung, sondern ermöglicht auch direktes Feedback.

Die gezielte Interaktion mit Followern ist ein weitere wichtige Massnahmen für Banken. Aktives Reagieren auf Kommentare, Nachrichten und Feedback schafft Vertrauen und signalisiert, dass die Bank auf die Bedürfnisse und Anliegen ihrer Kund:innen eingeht. Konsistenz in der Markenpräsentation auf allen Plattformen ist ebenso wichtig, um Wiedererkennung zu schaffen und das Markenimage zu stärken.

Ein weiterer Ansatz für Banken in sozialen Medien ist die Verwendung von Storytelling-Elementen, um Geschichten zu erzählen, die die Werte und die Mission der Bank unterstreichen. Storytelling schafft eine emotionale Verbindung zu den Kund:innen und macht die Marke greifbar. Da visuelle Inhalte außerdem schneller wahrgenommen werden und die Aufmerksamkeit der Nutzer:innen besser halten, ist die Integration von Bildern und Videos entscheidend, um die Botschaft zu vermitteln.

Insgesamt sind die genannten Massnahmen Kernelemente einer effektiven Social Media Strategie im Bankenmarketing und sollten nicht vernachlässigt werden. Die gezielte Entwicklung attraktiver Inhalte, bezahlte Werbung, Community Building, Interaktion mit den Followern und Storytelling stärken die Kundenbindung und Sichtbarkeit jeder Bank.

Fazit

Die erfolgreiche Positionierung einer Bank im digitalen Zeitalter erfordert eine ganzheitliche Strategie, die die Ansprüche der Kund:innen und die Herausforderungen des sich ständig verändernden Finanzsektors berücksichtigt. Die Kombination der vorgestellten Strategien – Mobile Banking Innovation, Kundenbindungsprogramme, Marketing Automation und Social Media – ist entscheidend.

Es zeigt sich, dass Banken nicht nur innovative Mobile Banking Apps entwickeln, sondern auch höchste Sicherheitsstandards gewährleisten und kontinuierliche Anpassungen vornehmen müssen. Ein starkes Kundenbindungsprogramm, das auf Transparenz, personalisierten Angeboten und kontinuierlichen Anpassungen basiert, schafft eine emotionale Bindung zu den Kund:innen. Der Einsatz von Marketing Automation kann ein solches Kundenbindungsprogramm unterstützen. Zudem bieten die sozialen Medien Plattformen, um mit den Kund:innen in Echtzeit zu interagieren und das Markenimage einer Bank zu stärken. Ein konsistenter Markenauftritt, ansprechende Inhalte und gezielte Interaktion fördern die Kundenbindung enorm. Zusammenfassend bilden diese vier vorgestellten Strategien ein ganzheitliches Konzept für den Erfolg einer Bank und sollten bei der Planung der gesamten Marketingstrategie einer Bank im Vordergrund stehen.

Benötigen Sie Unterstützung bei der digitalen Strategieberatung Ihrer Bank? Arcmedia verfügt über langjährige Erfahrung in der Bereitstellung digitaler Services wie Mobile Banking, Aufbau von Kundenbindungsprogrammen und Marketing Automation für Banken. Wenn Sie Ihre Bank für die Zukunft stärken wollen, stehen wir Ihnen gerne zur Verfügung. Wir freuen uns über Ihre Kontaktaufnahme!